|

北京市朝阳区税务局 图源:卡乐图片 贾琼/摄 8月28日,财政部、国家税务总局发布公告,再延续一批税收优惠政策。 这4项公告分别是《关于延续实施全年一次性奖金个人所得税政策的公告》、《关于延续实施个人所得税综合所得汇算清缴有关政策的公告》、《关于延续实施远洋船员个人所得税政策的公告》和《关于延续实施外籍个人有关津补贴个人所得税政策的公告》。 为了减轻纳税人负担,年终奖单独计税、400元内免补税、远洋船员和外籍个人个税优惠政策延续至2027年底。 工薪族备受关注的年终奖等个税优惠政策、汇算清缴优惠政策等,将再延续4年,减轻打工人税负。 年终奖计税仍可“二选一” 不少工薪族对年终奖个税优惠政策并不陌生。在这项优惠政策下,多数工薪族取得一次性奖金,可以不并入综合所得适用较高个税税率,而是按照除以12个月得到的数额适用相对较低的个税税率,单独计税,从而使得个人少交个税,增加实际到手收入的目的。 8月28日,财政部、税务总局发布《关于延续实施全年一次性奖金个人所得税政策的公告》,将全年一次性奖金不并入当月工资薪金所得、实施按月单独计税的政策延至2027年底。

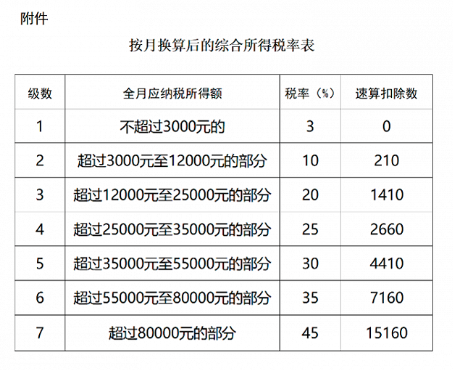

公告中提到,居民个人取得全年一次性奖金,符合《国家税务总局关于调整个人取得全年一次性奖金等计算征收个人所得税方法问题的通知》规定的,不并入当年综合所得,以全年一次性奖金收入除以12个月得到的数额单独计算纳税。居民个人取得全年一次性奖金,也可以选择并入当年综合所得计算纳税。公告执行至2027年12月31日。 这意味着,年终奖个税优惠政策将再延长4年,进一步减轻纳税人负担。 假设年终奖1万元,按照现行方法,适用最低档(不超过3000元)3%税率,也就是需要缴纳个税300元,最后到手年终奖9700元。如果按照“并入当年综合所得计算缴纳个人所得税”,假如全年应纳税所得额在10万元,那1万元年终奖需要按照10%税率纳税,即1万元需要纳税1000元,到手9000元。相比第一种方案,到手年终奖少了700元。因此,年终奖优惠政策延续,中高收入者获利更大。

此外,财政部表示,为进一步减轻纳税人负担,2024年1月1日至2027年12月31日居民个人取得的综合所得,年度综合所得收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的,居民个人可免于办理个人所得税综合所得汇算清缴。居民个人取得综合所得时存在扣缴义务人未依法预扣预缴税款的情形除外。 专家认为,这将减轻工薪阶层与劳动所得者的税收负担,有利于中等收入群体的培育与共同富裕目标的实现。这会对我国居民的就业积极性与消费潜力等都会产生一定的正面影响。 单独计税与合并计税两种方式,相差有多大?税务部门此前曾进行过解答。 比如,老李全年工资20万元,年底奖金2.4万元,假设可享受三险一金、赡养老人等扣除共4.4万元。在年度汇算时,他该怎么缴税呢? 有两种选择,一是将2.4万元奖金和20万元工资合并计税,扣除6万元(每月5000元)减除费用和4.4万元后,得到应纳税所得额12万元,按照综合所得年度税率表,应纳税120000×10%-2520=9480元; 二是将2.4万元奖金单独计税,年底奖金应纳税720元,20万元工资扣除6万元减除费用和4.4万元后,应纳税96000×10%-2520=7080元,合计应纳税7800元。两种方式下,税额相差1680元,老李选择单独计税更划算。 又如,小张全年工资12万元,年底奖金6万元,假设可享受三险一金、赡养老人等扣除共4万元。在年度汇算时,小张若选择全年奖单独计税,年底奖金应纳税60000×10%-210=5790元,12万元工资扣除6万元减除费用和4万元后,应纳税20000×3%=600元,合计应纳税6390元;若小张将年底奖金与日常工资合并计税,扣除6万元减除费用和4万元后,应纳税80000×10%-2520=5480元。因此,小张将年底奖金并入综合所得纳税,缴税更少。 由于个人情况千差万别,可以在个税年度汇算时,登录手机个税APP,分别选择按合并计税或单独计税方法,个税APP会自动算出结果。 不超过400元,免补税优惠 除了年终奖单独计税优惠政策延续外,今年底到期的个税综合所得汇算清缴有关政策,也同时延续,同样可以减轻纳税人负担。 根据公告,2024年1月1日至2027年12月31日居民个人取得的综合所得,年度综合所得收入不超过12万元且需要汇算清缴补税的,或者年度汇算清缴补税金额不超过400元的,居民个人可免于办理个人所得税综合所得汇算清缴。居民个人取得综合所得时存在扣缴义务人未依法预扣预缴税款的情形除外。

比如,你在办理个税汇算清缴时,假设需要补税390元,由于上述政策延续,你可以不用补税。当然超过400元仍需补税。 中国国际税收研究会课题组发布《中国个人所得税年度汇算的国际比较研究》曾透露一组数据显示,2020年全国个税年度汇算中的补税率(申报补税人数占参加汇算申报总人数比重)为12.71%,但由于上述400元内豁免政策等影响,相当一部人可以豁免补税,豁免补税率为9.41%,最终实际补税率降至3.3%。 此外,两部门还于近日发布了《关于延续实施外籍个人有关津补贴个人所得税政策的公告》。 不少来大陆工作的外籍个人,企业会给予外籍个人一定的住房补贴、语言训练费、子女教育等丰厚津贴待遇,可以选择享受津补贴免税优惠政策,不过这一优惠政策在今年底到期。对于一些外籍人员来说,这一优惠政策相比享受个税专项附加扣除政策来说,减税力度更大。 公告显示,外籍个人符合居民个人条件的,可以选择享受个人所得税专项附加扣除,也可以选择按照《财政部 国家税务总局关于个人所得税若干政策问题的通知》《国家税务总局关于外籍个人取得有关补贴征免个人所得税执行问题的通知》和《财政部 国家税务总局关于外籍个人取得港澳地区住房等补贴征免个人所得税的通知》规定,享受住房补贴、语言训练费、子女教育费等津补贴免税优惠政策,但不得同时享受。外籍个人一经选择,在一个纳税年度内不得变更。公告执行至2027年12月31日。

远洋船员个税优惠,再延长四年 远洋船员工作辛苦且风险高,给予这一群体个税优惠是国际惯例,此前国家减半征收半年以上在外航行船员个税优惠,不过这项优惠政策在2023年底到期。 根据公告,一个纳税年度内在船航行时间累计满183天的远洋船员,其取得的工资薪金收入减按50%计入应纳税所得额,依法缴纳个人所得税;公告所称的远洋船员是指在海事管理部门依法登记注册的国际航行船舶船员和在渔业管理部门依法登记注册的远洋渔业船员;在船航行时间是指远洋船员在国际航行或作业船舶和远洋渔业船舶上的工作天数。一个纳税年度内的在船航行时间为一个纳税年度内在船航行时间的累计天数;远洋船员可选择在当年预扣预缴税款或者次年个人所得税汇算清缴时享受上述优惠政策;海事管理部门、渔业管理部门同税务部门建立信息共享机制,定期交换远洋船员身份认定、在船航行时间等有关涉税信息。 根据公告,减半征收半年以上远洋船员个税优惠政策延续至2027年12月31日。这利好远洋船员,可以继续减轻他们个税负担,促进海运事业发展。

(微信公众号“财智头条”综合自:北京晚报、界面新闻、第一财经、中国新闻网等) 编辑:白静 校对:风华 审核:龚紫陌 |