|

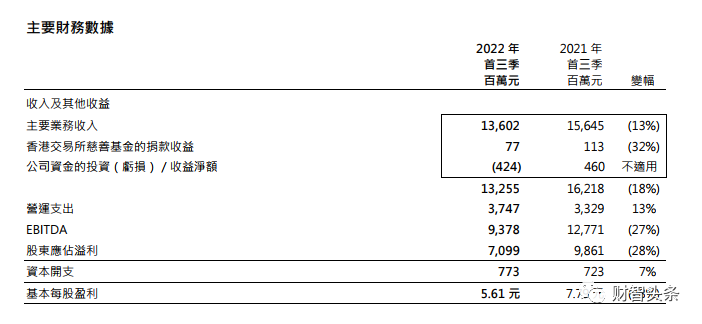

图源:网络 港交所自2018上市制度大改革后,再次迎来上市规则修改的契机。 据悉,港交所19日刊发咨询文件,建议扩大香港现有上市制度,允许特专科技公司来港上市,并就此征询公众意见,咨询期将于12月18日结束。 同日,香港特别行政区行政长官李家超在其《施政报告》中表示,将全面提升香港金融服务竞争力,港交所于明年修改上市规则,为尚未达到利润和交易要求的先进科技企业融资提供便利。 换言之,此次港交所修改规则的最大亮点在于:港交所通过修改主板上市规则,吸引无盈利、无收入科技公司赴港上市。至此,2022年低迷IPO氛围终于迎来一缕久违的振奋。 在10月19日下午举行的记者会上,港交所上市主管陈翊庭透露,如果一切顺利,首批按新规则申请上市的企业可用2022年的财务资料申请,意味最快明年可见到这些公司挂牌。 争夺科技五大行业 10月19日,香港特别行政长官李家超上任后发表首份施政报告。其在施政报告中称,将全面提升香港金融服务竞争力,港交所于明年修改上市规则,为尚未达到利润和交易要求的先进科技企业融资提供便利。此外,港交所计划重振GEM(创业板)市场,为中小企业和初创企业提供一个有效的融资平台。 资料显示,此次港交所新规将适用于五大特专科技行业的公司,包括新一代信息技术、先进硬件、先进材料、新能源及节能环保、新食品及农业技术。 具体来看,新一代信息技术包括云端服务、人工智能;先进硬件包括机器人自动化、半导体、先进通信技术、电动及自动驾驶汽车、先进运输技术、航天科技、先进制造业、量子科技、元宇宙等;先进材料包括合成生物、智能玻璃、纳米材料;新能源及节能环保包括新能源生产、新储能及传输技术、绿色技术;新食品及农业技术包括新食品科技、新农业科技。 咨询文件的主要建议也包括五方面。一是商业化收益门槛方面,已商业化公司的定义为经审计的最近一个会计年度特专科技业务所产生的收益至少达2.5亿港元。 二是上市市值方面,上市时的预期最低市值为80亿港元(已商业化公司)或150亿港元(未商业化公司)。 三是研发方面,所有申请人均应于上市前从事研发至少三个会计年度,研发投资金额应占总营运开支至少15%(已商业化公司)或50%(未商业化公司)。 四是第三方投资方面,港交所要求上市申请人应获得来自资深独立投资者相当数额的投资。 五是商业化路径方面,未商业化公司应在上市文件中披露其可达到商业化收益门槛的可信路径。 降低IPO门槛 港交所注入强心剂 近年来,港交所做出了不少的改革尝试。 2018年,港交所进行了“大变革”,允许主要从事研发、旗下已有至少一项核心产品超过概念阶段并拟上市集资以将核心产品商业化的生物科技公司上市;允许被视为创新产业公司的不同投票权发行人上市,使对公司迅速发展及成功有重大贡献的个人创办人能保有控制权;及为于合资格交易所上市的海外发行人提供新的优待第二上市渠道,使香港投资者可投资这些公司,并同时保留香港监管制度的最重要保障。 4年多来,有很多新科技公司通过新的上市章节登陆港交所,同时也给市场带来了活力。据悉,2018年上市改革使更多来自医疗保健及信息科技行业的公司于联交所上市。信息科技行业目前是联交所市场上最大的行业,医疗保健与信息科技行业合计占香港市场总市值超过三分之一。 随着美国SEC《外国公司问责法》的颁布,不少远赴海外上市的中概股企业,也先后选择了二次上市以及双重上市的方式,港股市场自然成为了中概股企业首选的上市地点。 然而,今年以来,受美联储加息缩表、疫情等因素影响,恒生指数大幅下跌。截至10月19日,恒生指数报收16511.28点,下跌2.38%,年内跌幅近30%,港股市场弱势可见一斑。 不仅如此,随着国际资本市场上市竞争愈发激烈,港交所还面临着来自新加坡交易所等多方的挑战。 因新加坡交易所不断通过制度创新和高效的上市流程吸引中国企业,新加坡市场一夕爆红,其推行的REITs上市与债券发行也颇受中国企业青睐。 同时,港交所还承受着自身业绩下滑的压力。10月19日,港交所发布三季报公告,前三季度收入及其他收益为132.55亿港元,同比下跌18%,净利润同比下跌28%至70.99亿港元。 第三季净利润同比下跌30%至22.63亿港元,期内收入及其他收益按年跌19%至43.18亿港元,若撇除公司资金投资和慈善基金收益,港交所第三季主要业务收入跌17%至43.24亿港元。

图源:港交所公告 实际上,港股IPO的寒意已是市场有目共睹。数据统计显示,2022年前三季度,港股一级市场股权融资金额为1924亿港元,相比2021年同期的6046亿港元,减少68.18%;其中,IPO募集金额仅为732亿港元,较去年同期的2885亿大幅缩减74.63%。 业内人士分析称,此次港交所再修改上市规则,将会吸引更多符合条件的中概股企业回港上市,同时也会吸引一批特专科技企业的上市,此举对提升港股市场IPO资源竞争力以及巩固国际金融中心地位具有重要的影响意义。 拟允许散户参与投资 与SPAC(特殊目的收购公司)制度仅限专业投资者参与不同的是,本次引入特专科技公司上市拟允许散户投资者参与,但港交所建议降低公开发售部分起始占比至5%,从而使得超额认购时回拨至散户认购的比例由最多50%降至20%。 陈翊庭表示,散户可以参与投资特专科技公司,也会引入很多保障投资者的设计,包括定价与一般新股有差别、有禁售期限制以及额外披露要求等。 陈翊庭提到,特专科技公司通常未有盈利,或处于初期商业化,进行估值时不容易达成共识,过往以市盈率等作估值的方法亦未适用,因此新规则建议在新股定价或价格发现时,有规模、有经验的投资者将获得一定话语权,因为有关机构投资者有充分资源,可以深入分析特专科技公司的合理估值,确保定价属于合理水平,对认购新股的投资者包括散户有利。 首批特专科技公司最快明年挂牌 陈翊庭在记者会上表示,本次特专科技公司新上市规则的市场咨询将持续两个月,计划在上市规则中增加一个新的《第18C章》。咨询期结束后,会小心、仔细分析市场回应及建议,尽快敲定最终版本,相信是港交所明年落实的非常重要任务。 陈翊庭说,在发出咨询文件之前,已经和市场人士进行紧密沟通,相信不少科技公司会有兴趣,但她没有“水晶球”,难以预测具体数量。她说如果一切顺利,首批按新规则申请上市的企业可用2022年的财务资料申请,意味最快明年可见到这些公司挂牌。 香港交易所集团行政总裁欧冠升表示,连接资本与机遇是港交所的核心战略,为此我们致力进一步提升香港作为全球创新产业公司首选上市地点的地位。新建议将增加香港上市公司种类,让更多不同类型的公司可进入这个具备深度和流动性的国际市场,同时也为投资者带来更多选择。 “正如《上市规则》增设生物科技章节后造就了香港的医疗保健融资生态圈,我们预期这次增设特专科技的新规定后,将有助推动区内以至其他地方在这五个前沿行业(例如绿色科技)的人才和投资金额增长。”欧冠昇说。 欧冠昇称,虽然财务数据较去年同期创下的纪录有所下跌,现货市场表现持续疲弱,但他也看到新股市场出现复苏迹象、衍生产品市场交易畅旺、沪深港通和债券通继续表现强劲。港交所已经为迎接市场回暖做好准备。 (微信公众号“财智头条”综合自:界面新闻、澎湃新闻、第一财经、蓝鲸财经等) 编辑:白静 校对:袁凯 审核:龚紫陌 |