|

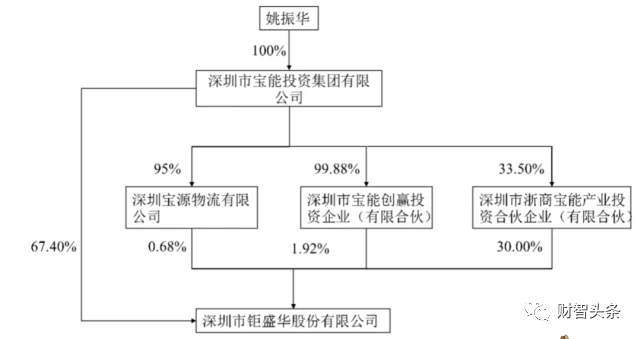

房地产持续下行,今年以来宝能集团被起诉、被执行、资产受限、理财产品违约等状况不断,由于宝能集团为非上市企业,其具体财务状况并不被人所知。但深圳钜盛华股份有限公司(下称“钜盛华”)作为“宝能系”投资并购的主要载体,自“宝万之争”时代为人所熟知,其财务状况一定程度上可以反映出“宝能系”整体状况。

来源:钜盛华年报 在两度延期之后,近日,宝能系旗下的深圳市钜盛华股份有限公司(下称“钜盛华”)终于披露了2021年年度报告,详细展示目前的债务情况。 值得一提的是,在延期期间,钜盛华的审计机构由中兴财光华会计师事务所(特殊普通合伙)变更为深圳永信瑞和会计师事务所(特殊普通合伙)。上海国家会计学院上市公司年报研究中心主任叶小杰表示:“从‘大所’转为‘小所’,本身就释放了不太好的信号。” 千呼万唤始出来的钜盛华财报表现确实堪忧。2021年钜盛华实现总营收743亿元,同比下降22.85%,净利润-115.23亿元,同比下滑241.61%。截至2021年末,钜盛华的有息债务余额达了822.91亿元。 根据其披露的报告期末存在逾期金额超过1000万元有息债务的债权人来看,37家金融机构“踩雷”钜盛华,其中包括10家银行、12家信托公司、3家证券公司以及12家非银金融机构,其中,平安信托涉及的逾期金额最高,达到53.12亿元。 巨亏115.23亿元 7月初,深圳证监局公布了包括钜盛华、深业物流在内的行政监管措施决定书,指出其因未按规定及时披露2021年年度报告,违反《公司债券发行与交易管理办法》相关规定。深圳证监局决定对其采取责令改正的监管措施。 这两家均为宝能旗下企业,根据相关规定,公司债券上市交易的发行人应当按照中国证监会、证券交易所的规定及时披露债券募集说明书,并在债券存续期内披露中期报告和经符合《证券法》规定的会计师事务所审计的年度报告。 4月27日,深业物流和钜盛华双双发布公告,称受近期公司流动性紧张、人员调整等因素影响,各项工作开展难度及不确定性增加,且目前尚未最终确认2021年度财务报告的审计机构。根据当前各项工作进展,两公司预计无法在2022年4月30日前完成2021年度报告披露工作,但将力争于6月30日前披露2021年年度报告。 但6月30日,两家公司又再度发布公告,称因深圳疫情零星爆发、公司部分财务人员离职及审计机构确定时间滞后等原因影响,两公司2021年年度审计报告编制工作进度不及预期。目前2021年年度审计报告正在出具前的复核环节,预计无法在6月30日前完成2021年年度报告披露工作,力争于7月25日前披露2021年年度报告。 7月底,钜盛华终于披露了2021年年度报告,就财报来看,钜盛华目前的债务情况不容乐观。 2020年,钜盛华净利润为81.37亿元,2021年度亏损则达到了115.23亿元。 37家金融机构踩雷,涉及信托、银行等 就债务情况来看,钜盛华报告期末合并报表范围内有息债务总额为822.91亿元,2022年内到期或回售的有息债务总额为360.44 亿元。 钜盛华逾期的债务中,金额超过1000万元的债务44笔,涉及企业37家,金额合计达375.04亿元。既有本金逾期,也有本息均逾期。 其中涉及信托12家,金额达到212亿元,超过一半。平安信托最多,为53.12亿元、还有云南国际信托45.05亿元、中航信托26.04亿元、五矿信托18.77亿元等。 银行贷款涉及10家,涉及平安银行35.01亿元、广州银行26.93亿元、厦门银行22.26亿元等。 非银行金融机构借款涉及14家,天安(贵州省)互联网金融资产交易中心股份有限公司13.49亿元、平安证券4.5亿元、安信证券3.36亿元、湘江资产管理有限公司4.37亿元等。 还有可转债涉及1家 ,债权人为深圳前海股权交易中心有限公司,金额为5.4亿元。 对此,平安信托相关人士回应称:公司与钜盛华旗下深业物流公司的53.12亿信托借款项目为金融同业通道业务,已于去年12月底根据合同中规定的条款进行原状分配,完成该项目的清算退出。 2021年10月21日的平安银行对公暨风险开放日上,平安银行副行长兼首席风险官郭世邦也曾回应,2021年三季报该行关注类贷款上升,主要是受到宝能贷款的影响。2021年初已对宝能发出了风控预警,将其逾期贷款列入该行全年的风险预算内。 截至2021年末,钜盛华融资及对外担保等诉讼事项涉诉金额550.02亿元,其中大部分是为控股股东、实际控制人和其他关联方提供担保,金额为492.26亿元。被担保人主要为宝能地产股份有限公司、宝能投资集团。其中多笔担保已到期或即将到期。钜盛华对担保事项计提预计负债金额13.86亿元。

来源:钜盛华年报 爱企查显示,自2021年9月以来,钜盛华26次成为被执行人,5次成为失信被执行人,12次被限制高消费。“报告期内,公司存在多则失信被执行信息。未来,若未决诉讼等或有事项进一步发生,有可能对公司偿债能力造成不利影响。”钜盛华在年报中表示。

公司债停牌,多只债券展期 截至报告期末,钜盛华一共14只债券存续,债券余额117.28亿元,大公国际资信评估有限公司对其中20深钜05、20深钜06、21深钜01、21深钜02、21深钜03、21深钜04、21深钜06,7支债券评级从AA+下调到BBB+。 “钜盛华子公司未能清偿到期债务,且钜盛华未能履行担保责任;钜盛华子公司新增股权冻结及司法标记事项,面临的法律风险上升且资产流动性受到较大不利影响;此外,钜盛华仍未提供即将到期或付息债券明确的偿还资金安排,偿付不确定性进一步加大。”大公国际对于下调评级的原因解释道。 7月1日,钜盛华及其控股公司深业物流同时发布公告,因重大事项可能对债券交易产生影响,为保护广大投资者的利益,经公司申请,公司发行的部分公司债券停牌。截至目前两家公司共计9只公司债券停牌。 实际上,被下调评级的7支债券已经出现债务违约、以及展期情况。 例如5月11日,钜盛华公告,“21深钜03”债券的利息支付方式及时间达成展期安排。“21深钜03”债券的发行总额为9.28亿元,票面利率7.5%。 5月22日,钜盛华公告,“21深钜04”债券利息支付方式及时间达成展期安排。该笔债券发行总额3.5亿元,票面利率7.5% 6月14日,对“21深钜06”利息进行展期。发行总额1.3亿元,票面利率7.5%。 展期的7支债券,累计违约利息5.83亿元,其中20深钜D2、20深钜D1两只私募债累计违约本金合计为20亿元。 一位接近宝能集团的高层人士向《证劵日报》表示:“实质上,钜盛华的真实财务情况可能远比公开披露的年报数据还要差。” (微信公众号“财智头条”综合自:第一财经、证券日报、中国新闻网、澎湃新闻等) 编辑:袁凯 校对:风华 审核:龚紫陌 |