|

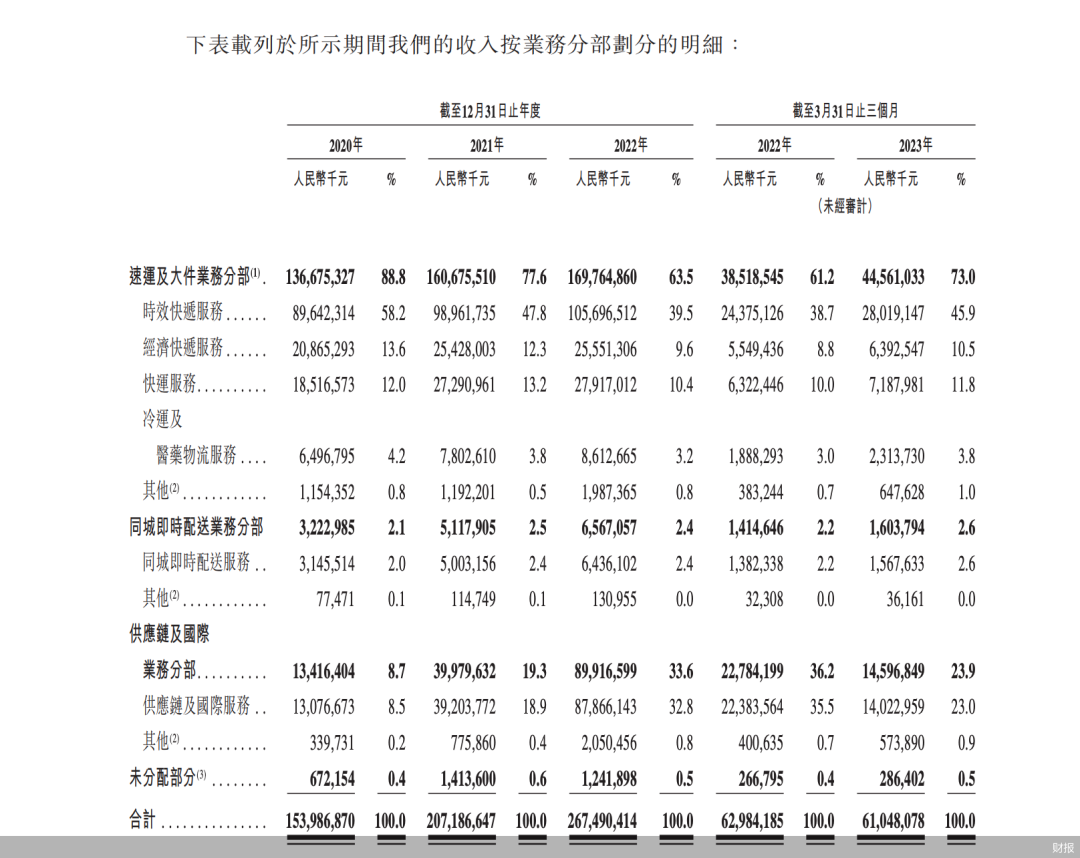

图源:卡乐图片 宁颖/摄 8月17日,顺丰董事长兼总经理王卫在股东大会上表态,赴港上市要选择最好时机,拿到主动权。 顺丰第一次上市是2017年2月24日在深交所借壳上市。8月21日,顺丰赴港谋求二次上市。至于二次上市的理由,一方面由于负债压力增加,另一方面为了加码全球业务。 截至21日收盘,顺丰控股报44.65元/股,总市值2186亿元。同在A股上市的“同行”申通快递总市值159.4亿元,圆通速递总市值501亿元,韵达股份总市值为285.6亿元。已在港股上市的中通快递总市值为1464亿港元。 想要谋得上市最佳时机的王卫表示,顺丰在国际化方面要抓住机遇,不能比友商走得慢。“如果拿到机会就有很好的发展,否则我们发展步伐肯定会慢于其他友商。”王卫在股东大会上表示。 如果此次成功上市,顺丰将会成为快递行业首家“A+H”股同时上市的公司。除顺丰控股之外,顺丰系还拥有三家港股上市公司:顺丰同城、顺丰房托、嘉里物流。 顺丰二次上市,很缺钱吗? 2017年2月,顺丰控股成功在A股“借壳上市”,此后实施过两次再融资,共计募资258亿元。 募集资金用于飞机购置及航材购置维修、智慧物流信息系统建设、速运设备自动化升级、陆路运力提升项目、新建湖北鄂州民用机场转运中心工程等多个项目。 截至2022年底,已使用募资约230亿元。其中2019年募集资金全部使用完毕,尚未使用的2021年募集资金仅有28亿元。 自上市以来,顺丰开启加速扩张,耗资巨大。 2018年3月,以17亿元价格收购了广东新邦物流的核心资产及相关业务,布局重货快运业务。 2018年4月,出资1亿美元参与了美国物流服务平台Flexport新一轮的融资,加码国际业务。 2018年10月,以55亿元现金收购了德国物流巨头DPDHL(德国邮政敦豪集团)在中国内地和港澳地区的供应链管理业务。 2021年,作价175.55亿港元收购总部位于香港的嘉里物流51.5%的股权,拓展海外市场。 此外,顺丰还斥巨资建设机场、买飞机、成立航空公司、打造航线,以扩充航空运力。 2017年12月,顺丰控股与湖北省政府签订《关于湖北国际物流核心枢纽项目合作协议》,携手成立湖北国际物流机场有限公司,以规划、建设、运营亚洲首个专业货运机场——鄂州机场。该公司注册资本50亿元,其中,顺丰控股子公司出资23亿元,持股46%。顺丰控股此前披露,依据持股比例,在整个鄂州机场工程的出资预计约超200亿元。 2009年,顺丰航空正式成立,成为中国首家民营货运航空公司,现今已发展为国内全货机数量最多的货运航空公司。截至2022年末,顺丰控股共运营全货机97架,覆盖全球累计运营航线138条。 王卫曾在2020年度股东大会上为突如其来的巨额亏损公开道歉时表示,“哪怕大家骂我,可能未来这两年利润会低一点,但是我一定要实现我们的战略。”他所提到的“战略”,除了主攻电商件的新业务丰网,还有为提升时效而修建的鄂州机场。 大举扩张令顺丰控股负债规模不断攀升。2018-2022年,其负债规模从347亿元攀升至1186亿元,资产负债率从48%上升到55%。 在《财富》杂志最新发布的2023年世界500强排行榜中,顺丰作为唯一在榜的中国民营快递企业,跻身第377位,比去年名次跃升64名。董事长王卫也被送上富豪榜,在《2022胡润百富榜》中,52岁的王卫以1450亿元的财富位列第14名,是国内民营快递业首富榜。 顺丰押宝国际市场 8月21日,港交所披露易网站显示,顺丰控股股份有限公司向港交所提交上市申请书。文件显示联席保荐人为高盛、华泰国际、摩根大通。 对于赴港上市的原因,顺丰在8月1日发布的公告中表示,为进一步推进国际化战略、打造国际化资本运作平台、提升国际品牌形象、提高综合竞争力,顺丰计划发行境外上市外资股股票,并申请在香港联合交易所有限公司主板挂牌上市。 据此次提交的招股书内容显示,2020-2022年,顺丰营收分别为1539.9亿元、2071.9亿元、2674.9亿元。速运及大件业务(快递+快运)分部分别占总收入的88.8%、77.6%、63.5%,比例逐年下降。其中,时效快递服务由58.2%下滑至39.5%。

图源:顺丰招股书 相比快递、同城等业务板块,国际业务正成为顺丰最突出的增长点。2018年,供应链及国际业务占顺丰总营收比重仅为3%,2022年上涨到了33%,营收达到了899亿元,成为仅次于快递的第二大业务。此外,2022年,供应链及国际业务净利润达到19亿元。 值得注意的是,当前国际物流市场价格较之2022年有所回落,这也使得顺丰的国际业务增速自今年1月起下滑明显。根据近日顺丰公布的7月快递物流业务经营简报,供应链及国际业务营收为48.11亿元,同比下滑41.27%。对此,顺丰解释称,主要是受到国际空海运需求及价格同比下行的影响。 事实上,顺丰的国际化之路早已展开。就在顺丰公布赴港二次上市消息的前一周,根据嘉里物流发布的公告,顺丰正在以2.5亿港元收购嘉里物流旗下亚太区和欧洲从事快递服务的10家附属公司。 相对于其他海外市场,顺丰在东南亚的布局比较完善,但同时也面临激烈竞争,而中东地区等市场也是其布局的关键。截至2022年底,顺丰国际快递业务覆盖全球84个国家及地区,跨境电商服务覆盖全球200多个国家及地区。 各家快递进行海外市场竞赛 值得注意的是,顺丰曾试图发展加盟模式。2020年,顺丰创办了“丰网”,通过加盟模式进军电商快递,但丰网连年亏损,还与顺丰母品牌产生冲突。2023年,顺丰以近12亿元的价格,将丰网卖给极兔,并顺势入股极兔。 今年6月,极兔“抢滩”IPO之时,顺丰也以1.54%的持股位列极兔的上市申请之中。 从外部竞争环境来看,目前中通已成功回港上市,极兔速递、顺丰控股均已向港交所披露招股书,仅剩菜鸟尚未有进一步动作。此前阿里披露的“1+6+N”变革中,阿里提出盒马、菜鸟先进行IPO,菜鸟的上市计划则预计在未来12-18个月内完成。 在极兔和顺丰的规划中,赴港IPO均是未来发展的重要支撑。此前,极兔在招股书中表示,募资用途包括拓宽物流网络、升级基础设施及强化在东南亚和其他市场的分拣、仓储能力、容量等。快递行业专家赵小敏预计,“预期极兔速递将在‘双十一’前后正式挂牌交易。” 与顺丰保持盈利的状态不同,极兔速递刚刚实现扭亏,2020年-2021年,极兔速递年内亏损6.64亿美元、62亿美元,2022年净利润为16亿美元。对于近三年出现的巨亏以及扭亏为盈,极兔速递给出的解释为按公允价值计入损益的金融负债的公允价值变动。 而与顺丰控股相似的是,此次赴港IPO两大物流企业均提及海外市场扩张。 据极兔招股书显示,2020年至2022年间,极兔经营亏损分别约6.06亿美元、16.47亿美元、13.89亿美元,负毛利率分別为17%、11.2%及3.7%。极兔方面解释称,出现毛损主要是因为扩大业务运营所致。 中国以外的市场则支撑着极兔的盈利。2020年至2022年间,极兔在东南亚的毛利率分别为29.8%、27.8%、20%,在其他地区的毛利率分别为32.7%、4%、-10.3%。需要注意的是,极兔2022年其他地区毛利率降至-10.3%,这反映了极兔在其他地区转盈为亏。 未来,极兔在加速布局其他地区(包括中东、南美洲市场等)的过程中,如何摆脱亏损,也是其必然要解决的问题。 菜鸟的收益同样受益于国际业务的发展。根据阿里巴巴发布的截至6月30日的2024财年第一季度财报,菜鸟的收入同比增长34%至231.64亿元。此外,本季度菜鸟经调整EBITA为盈利8.77亿元,2022年同期亏损为1.85亿元。阿里巴巴方面解释称,这主要来自于国际物流履约解决方案以及国内消费者物流服务的收入增长。 今年以来,菜鸟动作频频,与阿里拆分,推出上市计划,再收购圆通,随后推出菜鸟速递补短板,同时联合速卖通加速国际市场布局,推出“全球五日达”。 菜鸟在海外建立海外仓、转运中心等,在东南亚、中东、南美洲以及欧美市场都有不同深度的布局。2023年6月,菜鸟增加运营了3个国际快递分选中心,菜鸟海外分选中心数量达到18个。菜鸟位于印尼雅加达的cHub枢纽也正式启用,在西班牙的本地配送网络覆盖了30多个城市,并在核心城市开通了周末派件和同城配送服务。 (微信公众号“财智头条”综合自:界面新闻、北京商报、中国新闻网等) 编辑:白静 校对:风华 审核:龚紫陌 |