|

图源:网络 65岁的俏江南创始人张兰,此前频频因直播带货登上热搜,而最近却有些不太顺。 先是她的“麻六记”酸辣粉被中国食品安全报3·15特别报道组直接点名批评含有20余种添加剂,其中的硫酸铝铵类似于明矾,过量摄入容易引起老年痴呆、记忆力减退、智力下降等情况。 接着,张兰近日又被曝在国外欠债金额巨大,其名下的豪宅也被执行了,此事迅速引起网友热议。 3月3日,美国联邦地区法院公布了La Dolce Vita Fine Dining Company Limited(甜蜜生活美食有限公司)与张兰的民事诉讼裁决书,判决张兰及其公司名下所有的纽约一处公寓出售所得将归欧洲私募股权公司CVC Capital Partners(以下简称CVC)所有。判决书还透露张兰在2019年与CVC的诉讼中败诉,共欠对方1.42亿美元(约合9.8亿元人民币)及其利息。

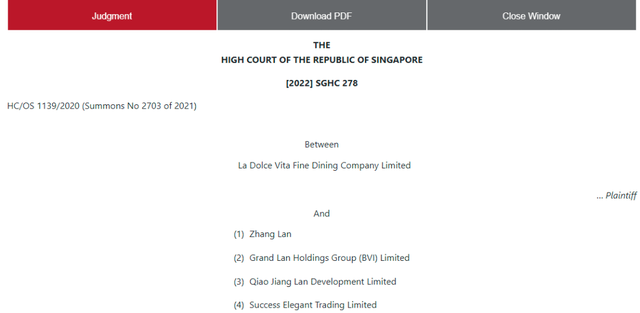

图源:网络 另一方面,张兰的债权人CVC已申请对张兰海外信托采取相应的执行措施。张兰海外家族信托受益人为她儿子汪小菲及其子女,想以此区隔财产。但在2022年11月新加坡高等法院披露的裁判文书中显示,法官认定:张兰是信托所在银行账户资产的实际所有人,因其对资产控制度过高,遂同意CVC提出的任命接管人的申请。这也就意味着张兰本想以此区隔资产的方法被击穿,家族信托财产被认定为是张兰的个人财产。 张兰回应:被资本算计,没欠任何人 3月18日,张兰在直播中手举自家品牌凉面,回应粉丝的刷屏提问称,欠债是被资本算计,“我没有算计别人,所以不丢人。这说明我做的好,猪养肥了、狼就来了。是CVC基金欠我的,我没欠任何人,怎么会向黑恶势力低头。”

图源:视频截图 在回应中,张兰还不忘为其出版的自传带货,称其与CVC基金的纠纷在书中有清晰描述,具体情况不在直播间中谈论。 评论区许多粉丝表示支持张兰,认为其坚持创业几十年、每天直播带货很励志。不过,也有许多网友认为,“欠债还钱天经地义,CVC要不回钱,都差点破产了,张兰永远觉得是别人的错。” 张兰和CVC的恩怨,还要从俏江南上市失败开始讲起。 公开资料显示,张兰2000年创办了俏江南品牌餐厅。为了实现上市梦,2008年,俏江南接受鼎晖创投注资2亿元人民币。直到2011年,俏江南才冲刺A股,但未能成功,之后转战香港上市依然未果。 由于俏江南当初和鼎晖签了对赌协定,鼎晖要求张兰高价回购股份。张兰没钱履约,直到CVC出现。2014年,CVC收购了俏江南82.7%的股权。此时,张兰持股变更为13.8%,员工持股3.5%。 2014年,CVC基金为收购俏江南股权,曾四处借钱将约2.5亿美金(约16亿人民币)支付到了张兰银行账户中。 由于CVC收购俏江南的资金也是借来的,迫于银团贷款压力,2015年CVC将俏江南股权全部转让给香港保华有限公司,张兰也跟随着失去了自己在俏江南的少数股权。2015年7月,CVC的委派代表和张兰不再担任俏江南董事会成员,张兰彻底失去对俏江南的控制。 此后,CVC基金与张兰矛盾不断升级,双方打起了贸易仲裁官司。2019年4月,张兰在仲裁官司中败诉,被判决支付CVC基金1.42亿美元及其利息。 在这期间,意识到俏江南经营风险的张兰,为了实现财产保全和继承,于2014年2月在英属维尔京群岛成立家族信托壳公司Success Elegant Trading Limited(简称“SETL”),并于同年6月成立了离岸信托The Success Elegant Trust,受益人为她的儿子汪小菲及其子女,托管人为亚洲信托(AsiaTrust Limited)。 收到CVC的转账后,张兰很快就把其中1.42亿美元现金和证券转到了其家族信托壳公司SETL,之后又将其中的0.85亿美元转到SETL在德意志银行的账户中。 据媒体报道,目前,SETL在瑞士信贷银行和德意志银行的账户中分别有约0.22亿美元和0.33亿美元的资产。2015年3月,CVC从香港法院和新加坡法院先后拿到针对张兰的财产冻结令,SETL名下的两个银行账户被冻结。CVC的理由是支付给俏江南的大笔资金去向不明。 然后,CVC方面对张兰提起了仲裁,张兰输了。CVC先是拿着这份裁决得到了香港法院的支持。后来CVC又跑到新加坡,瞄准张兰家族信托架构里的两个银行账户。新加坡法院审理了CVC提出的任命接管人的申请,并于2022年11月2日作出判决,正是这份判决书,张兰不为大众所知的家族信托才被曝光。 家族信托为何被击穿? 张兰与CVC的纠葛从俏江南上市未成功之后开始反复,时间拉锯战有近十年。但张兰的海外信托并没有起到资产隔离的作用。根据新加坡高等法院的裁判,张兰被认定为实际控制人,家族信托财产被认定为是张兰的个人财产,那么自然张兰的债权人CVC可以申请对这笔资金采取相应的执行措施。这笔离岸家族信托的资产隔离功能失败。 上海交通大学上海高级金融学院教授吴飞表示,家族信托的基本原理就是所有权和收益权的分离,进而实现财富的保全。而财富保全最核心的功能就是隔离风险,这意味着要将委托人名下的资产转移到家族信托,使其成为独立于委托人的资产才可以起到隔离的作用。 吴飞强调,一般而言,家族信托可能会在三种情况下被击穿:首先,装进去信托的资产来源是非法的;其次,恶意避债,是在产生大量负债资产冻结前匆忙转移进去的;第三,在运营中委托人控制权过大,这是比较常见的一个情况。即在发生纠纷时,法院是否认定信托资产是独立于委托人而并非是委托人的自有财产。假设委托人完全按照其自身意愿去处置这笔资产,而受托人又全力配合,对请求一概答应如同傀儡一般,这种情况下很难证明家族信托是一笔独立的资产。 大成律师事务所家族办公室法律中心执行主任王旭律师认为,应当从两个层面来看待信托被击穿的问题。 法律设计层面,当委托人在信托契约或信托架构上保留了对信托财产的过多控制权,且权利保留导致信托财产能够被委托人自由支配,信托被“击穿”的可能性则会明显增加。 实践操作层面,即使家族信托的委托人在表面上没有保留过多权利,但如果委托人的所有指示,受托人都“不假思索”的严格执行,这种情况就可能属于实质虚假信托,其资产保护功能也会受到影响。 “这个信托可能在两个层面均存在问题。从法律设计层面来看,她在SETL公司中担任董事、拥有支配公司财产的权利、其信托契约的设计或许也存在较多权利保留因素。实践操作层面,她为SETL银行账户的签字人,曾动用信托项下资金购置房产,且信托运行过程中,其律师还向银行发出邮件,声明该账户由张兰维护。从公开信息来看,该家族信托无论从法律层面,还是实践操作层面都存在一定问题,具备可被击穿的‘基因’。”王旭如是说。 高净值人士如何正确设立家族信托? 《2022中国家族财富与家族办公室调研报告》显示,中国家族的治理目标是实现财富传承,家族财富管理最主要的三个目标是保全、管理和传承财富。离岸家族信托是近些年中国民营企业家普遍会选取的一种财富传承的方式,尤其是已经在海外上市的公司实际控制人都会用离岸家族信托来将个人财富与企业经营风险进行有效隔离。 在吴飞看来,中国的民营企业家对财富有很强的控制欲,所以在设立家族信托的时候,企业家习惯控制权和受益权都要掌握在自己的手中。这样对他们而言才有真正的安全感。在运营过程中,如果委托人不经过受托人私自转移了信托财产为己所有,或者受托人在接受委托人的请求的时候,并没有尽到受托人的尽职义务,那么最终结果可能会导致信托无效或者认为是虚假信托的。这样往往起不到资产隔离的作用,出现第三种被击穿的情况。 他认为,该事件对民营企业家的重要启示在于,第一,设立家族信托的目的很重要,也是民营企业家最需要想清楚的。信托是一个工具,要有明确目的导向,是要传承财富还是要资产隔离,控制性和安全性往往是跷跷板效应。第二,民营企业家从心里要提高对家族信托的认识,家族信托的特点就是所有权、受益权和控制权进行分离,所有的权利一起打包很难解决风险隔离或者传承的。第三,要接受一种理念,做家族信托就要发生所有权的转移,条款和目的要统一。 (微信公众号“财智头条”综合自:证券时报、上观新闻、第一财经、每日经济新闻等) 编辑:袁凯 校对:风华 审核:龚紫陌 |